MEDIDAS CAUTELARES EM

MATÉRIA FISCAL

AÇÃO DIRETA DE

INCONSTITUCIONALIDADE

AÇÃO

DECLARATÓRIA DE CONSTITUCIONALIDADE

E MEDIDA CAUTELAR

FISCAL - DIREITO

JUDICIAL TRIBUTÁRIO –

N2 – PARTE III

Professora: ANNY

VIANA – 9º período

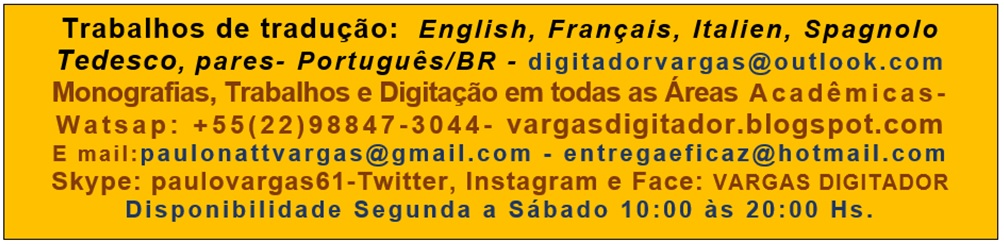

DIREITO - VARGAS DIGITADOR

Medidas

cautelares em matéria fiscal (Medida cautelar fiscal, por

Milton Flaks – Boletim de Direito

Administrativo, NDJ, v. 2, p. 77, 1992).

As chamadas medidas

cautelares inominadas estão previstas e disciplinadas nos arts. 798 ss. do

Código de Processo Civil.

Sempre que o sujeito passivo

da obrigação tributária estiver diante de ameaça de grave lesão a seu direito

ou de difícil reparação, poderá intentar uma medida cautelar inominada,

buscando obter a providência liminar que afaste o periculum in mora.

Presentes os requisitos

legais, fumus boni iuris e o periculum in mora – o juiz concederá a

medida liminar, com ou seu oitiva da parte contrária, podendo exigir que o

autor preste caução real ou fidejussória visando ao ressarcimento de danos do

requerido, na hipótese de improcedência do pedido. Concedida a liminar, o

requerente deverá propor ação principal no prazo de 30 dias. Em matéria fiscal,

esta ação principal se resume, na maioria dos casos, na propositura de ação de

natureza declaratória, donde a supressão da medida cautelar, que pode ser

substitutiva com vantagem, por aquela ação, com depósito da quantia

controvertida.

Quanto aos efeitos da

revogação da medida liminar aplica-se, no que couber o que dissemos a respeito

no item anterior, pertinente ao mandado de segurança.

Ação

direta de inconstitucionalidade

Coube ao Supremo Tribunal

Federal, como guardião da Constituição, exercer o controle concentrado da

constitucionalidade de leis e atos normativos, por meio de ação direta de

inconstitucionalidade (art. 102, I, a).

A Adin, antes regulada pelos artigos 169 a 178 do Regimento Interno do STF, com

força de lei ordinária, passou a ser disciplinada pela Lei n. 9.868, de

10-11-99.

Conforme art. 2º dessa lei,

que reproduz o disposto no art. 103 da CF, podem propor essa ação, (com exceção

dos incisos VI, VII e VIII, em todos os demais casos é imprescindível a pertinência temática, especialmente o do inciso

IX, cuja legitimidade vem sendo vista com maior rigor pelo STF):

I – o Presidente da República;

II – a Mesa do Senado federal;

III – a Mesa da Câmara dos Deputados;

IV – a Mesa da Assembleia Legislativa ou da Câmara

Legislativa do Distrito Federal (redação dada pela EC n. 45/04);

V – o Governador de Estado ou do Distrito Federal (redação

dada pela EC n. 45/04);

VI – o Procurador Geral da República;

VII – o Conselho Federal da Ordem dos Advogados do Brasil;

VIII – o partido político com representação no congresso

Nacional.

Proposta a ação, cuja

inicial deverá conter os requisitos enumerados no art. 3º, sob pena de

indeferimento pelo relator (cabe agravo de decisão que indeferir a inicial),

(art. 4º), serão requisitadas informações aos órgãos ou às autoridades das

quais emanou a lei ou o ato normativo impugnado (art. 6º). Essas informações

deverão ser prestadas no prazo de 30 dias. A ação não comporta desistência e

nem o processo respectivo admite intervenção de terceiros (arts. 5º e 7º).

Entretanto, o relator considerando a relevância da matéria e a

representatividade dos postulantes, poderá, por despacho irrecorrível, admitir

a manifestação de outros órgãos ou entidades (§ 2º do art. 7º). Decorrido o

prazo das informações, serão ouvidos, sucessivamente, no prazo de quinze dias

cada um, o Advogado-Geral da União (o § 3º do art. 103 da CF determina a

citação do Advogado-Geral da União para defender o ato ou texto impugnado,

sempre que se tratar de apreciar a inconstitucionalidade, em tese, de norma

legal ou ato normativo.), e o Procurador-Geral da República (art. 8º). Vencidos

esses prazos, o relator entregará cópia do relatório a todos os Ministros e

pedirá designação de data para julgamento (art. 9º). Entretanto, em havendo

necessidade de esclarecimento da matéria, ou circunstância de fato oou de

notória insuficiência das informações existentes nos autos, poderá o relator

requisitar informações adicionais, designar peritos, solicitar informações aos

Tribunais Superiores e aos Tribunais federais e estaduais acerca da aplicação

de norma impugnada no âmbito de sua jurisdição, devendo todos esses atos serem

realizados no prazo de 30 dias (parágrafos do art. 9º).

A medida cautelar,

ressalvado o período de recesso, só será concedido por maioria absoluta,

presentes no mínimo oito Ministros, após audiência dos órgãos ou autoridades

dos quais emanou a lei ou ato normativo impugnado, que deverão pronunciar-se no

prazo de cinco dias (art. 10 cc art. 22). A critério do relator será ouvido o

Advogado-Geral da União e o Procurador-Geral da República, no prazo de três

dias (§ 1º). No julgamento do pedido de liminar, será facultada a sustentação

oral aos representantes judiciais do requerente e das autoridades ou órgãos

responsáveis pela expedição do ato, na forma estabelecida no Regimento do

Tribunal. (É uma inovação altamente positiva, à medida que propicia o amplo

conhecimento dos argumentos das partes em confronto e dos demais interessados,

o que, redundará na maior segurança jurídica do provimento cautelar a ser

emitido pela Corte.). Em caso de excepcional urgência, o Tribunal poderá

deferir a medida cautelar sem audiência dos órgãos ou das autoridades das quais

emanou a Lei ou o ato normativo impugnado (§ 3º). Concedida a liminar, a parte

dispositiva da decisão deverá ser publicada no DOU e no DJU, no prazo de

10 dias, devendo requisitar-se as informações, procedendo-se na forma retro

mencionada (art. 11). A medida provisional, dotada de eficácia erga omnes, será concedida com efeito ex nunc, salvo se o Tribunal entender

que deva conceder-lhe eficácia retroativa (§1º). A concessão da liminar torna

aplicável a legislação anterior acaso existente, salvo expressa manifestação em

sentido contrário (§ 2º), (É outra inovação das mais felizes por resolver

problemas que surgem diariamente na Administração Pública, decorrentes de vacatio legis.). Por fim, o relator, em

havendo pedido de liminar, em face da relevância da matéria e de seu especial

significado para a ordem social e a segurança jurídica, poderá, após a vinda

das informações, no prazo de 10 dias, e a manifestação do Advogado-Geral da

União e do Procurador-Geral da República, submeter o processo diretamente ao

Tribunal, que poderá julgar definitivamente a ação (art. 12). É oportuno

lembrar que só é concedida medida liminar pelo Plenário presentes os requisitos

do fumus boni iuris e do periculum in mora. (O requisito do periculum in mora vinha sendo impugnado

pelo Procurador-Geral da República, sempre que se tratasse de lei antiga, o que

ensejou a tese de concessão de liminar quando houver conveniência.)

Proclamada a

inconstitucionalidade da lei ou do ato normativo impugnado por deliberação de

pelo menos seis Ministros, presentes, no mínimo, oito deles (arts. 22 e 23),

julgar-se-á procedente a ação direta ou improcedente eventual ação declaratória

(art. 24). A decisão definitiva é irrecorrível, salvo interposição de eventuais

embargos declaratórios, e não comporta ação rescisória (art. 26). Tendo em

vista razões de segurança jurídica ou de excepcional interesse social poderá o

STF, por maioria de dois terços de seus membros, restringir os efeitos da

declaração de inconstitucionalidade ou decidir que ela só tenha eficácia a

partir de seu trânsito em julgado ou de outro momento que venha a ser fixado

(art. 27). (É preocupante a elevada dose de discrição conferida à Corte

Suprema. Uma lei deve sempre levar em conta a possibilidade de, no futuro, a

Corte suprema ser composta por critérios meramente políticos). A declaração de

inconstitucionalidade, inclusive a interpretação conforme a Constituição e a

declaração parcial de inconstitucionalidade sem redução de texto, têm eficácia

contra todos e efeito vinculante (A Constituição Federal só prevê efeito

vinculante em relação à declaração de constitucionalidade. Se for entendido que

o duplo grau de jurisdição é abrangido pelo princípio do devido processo legal,

base mestra dos princípios do contraditório e da ampla defesa, o efeito

vinculante será inconstitucional. Entretanto, o STF, por maioria de votos, já

decidiu pela constitucionalidade do parágrafo único do referido art. 28, que

prevê o efeito vinculante, nos autos da Reclamação n. 1.880-SP, Rel. Min. Maurício

Corrêa, j. 6-11-2002. A EC n. 45, de 8-12-2004, veio estender idêntico efeito à

decisão de mérito proferida em ação direta de inconstitucionalidade. Outrossim,

o art. 2º dessa Emenda acrescentou o art. 103-A à Constituição de 1988

introduzindo a figura da súmula vinculante, que surte idêntico efeito de

decisão de mérito proferida em ação direta de inconstitucionalidade ou ação

declaratória de constitucionalidade.) aos órgãos do Poder Judiciário e à

Administração Pública federal, estadual e municipal (art. 28, parágrafo único).

Nos termos do § 2º do art. 103 da CF, declarada a inconstitucionalidade por

omissão de medida para tornar efetiva norma constitucional, será dada ciência

ao Poder competente para a adoção de medidas necessárias e, em se tratando de

órgão administrativo, para fazê-lo no prazo de 30 dias. O § 3º do art. 103 da

CF prescreve que o STF, quando apreciar a inconstitucionalidade, em tese, de

norma legal ou ato normativo, deverá citar previamente o Advogado-Geral da

União que defenderá o ato ou texto impugnado.

Cumpre lembrar que, no

entendimento do STF, na Adin não há a figura da suspeição, porque nesse tipo de

ação é exercido o controle meramente abstrato. É também entendimento daquela

Alta Corte de Justiça que revogada, no curso de Adin, a lei impugnada, deve ser

extinta a ação. Ainda que dogmaticamente correta, tal solução, na prática, pode

conduzir a situações nada desejáveis, deixando ao cidadão apenas o acesso à

ação popular, de procedimento moroso, para a recomposição do dano causado ao

erário público.

Interessante notar que nem o

Prefeito nem qualquer órgão municipal tem legitimidade para propor essa ação

direta. O Município, em querendo questionar lei ou ato normativo federal ou

estadual, eivado de vício, que lhe prejudica, deverá formular representação ao

Procurador-Geral da República.

Outrossim, a inconstitucionalidade

de lei ou ato normativo municipal não enseja ação direta de

inconstitucionalidade perante o STF. O art. 125, § 2º, da CF, incumbe aos

Estados a instituição de representação de inconstitucionalidade nos seguintes

termos:

“§2º.

Cabe aos Estados a instituição de representação de inconstitucionalidade de

leis ou atos normativos estaduais ou municipais em face da Constituição

Estadual, vedada a atribuição da legitimação para agir a um único órgão.”

A CF instituiu a ação direta

em questão em seus arts. 74 e 90:

“Art.

74. Compete ao Tribunal de Justiça, além das atribuições previstas nesta

Constituição, processar e julgar originariamente:

VI

– a representação de inconstitucionalidade de lei ou ato normativo estadual ou

municipal, contestados em face desta Constituição, o pedido de intervenção em

Município e ação de inconstitucionalidade por omissão, em face de preceito

desta Constituição;

XI

– a representação de inconstitucionalidade de lei ou ato normativo municipal,

contestados em face da Constituição Federal. (a parte final desse dispositivo –

a expressão “Federal” – teve a eficácia suspensa consoante a liminar deferida

pelo STF na Adin n. 347, em que foi relator o eminente Min. Moreira Alves (RTJ

135/12). De fato, a guarda da CF cabe exclusivamente à Corte Suprema conforme

dispõe o caput do art. 102.).

O art. 90 enumera os órgãos com a legitimação para agir,

incluindo, entre outros, o Governador do Estado, a Mesa da Assembleia

Legislativa, o Prefeito e a Mesa da Câmara Municipal.

Entretanto, o Plenário do E. Tribunal de Justiça, por

maioria de votos, vem entendendo que descabe a ação direta em face de violação

de princípios da constituição Estadual meramente repetitivos da CF, como é o

caso, por exemplo, da invocada ofensa ao princípio de independência e harmonia

dos Poderes. (Adin 15.181-0-SP, Rel. Des. Cesar de Moraes, RTJESP – Lex 147/259; Adin 15.838-0-SP, Rel. Des. Aniceto Aliende, RTJESP – Lex 142/304.)

Logo, em matéria tributária

onde, necessariamente, todos os princípios tributários encontram-se na Carta

Magna, de forma expressa ou implícita, ficaria eliminada a possibilidade de

discutir, em ação direta, a inconstitucionalidade de lei ou ato normativo municipal,

tornando letra morta o disposto no art. 74, VI da CF, estatuído com fundamento

no § 2º do art. 125 da CF.

Essa interpretação dada pelo

voto majoritário implica discriminar o contribuinte municipal, alijando-o dos

benefícios da ação direta, a cargo de terceiros, obrigando-o a discutir cada

caso concreto sob sua exclusiva responsabilidade e às suas expensas, o que não

se harmoniza com o princípio da isonomia fiscal.

Claro que a existência de

duplo sistema de controle concentrado exige reflexões quanto ao limite da coisa

julgada da decisão do Tribunal Estadual. O Min. Carlos Velloso, quando do

julgamento da Adin n. 347, acenou com a criação pretoriana que conduzisse à “interposição

de recurso necessário, emprestando, assim, características de um controle

difuso a um controle concentrado, para o fim de fazer valer a vontade da Constituição

que, no fundo, é a vontade da Corte constitucional” (RTJ 135/12). – (“O Supremo Tribunal Federal, Corte Constitucional”,

por Carlos Mário Velloso (Boletim de

Direito Administrativo, NDJ, v.4, p. 93, 1994)).

De fato, uma decisão da

corte Estadual, no exercício do controle concentrado, pode contrariar

dispositivo da CF suprimindo a vontade da Carta Magna expressa no caput de seu

art. 102, o qual compete ao STF o papel de guardião da Constituição, o art.

125, § 2º, da CF, porém, não impediu a Corte Estadual de exercer o controle de

princípios repetitivos da Constituição da República, no âmbito estadual, em

face da respectiva Carta Política. Desta forma, temos que não se pode suprimir

a vontade da CF, art. 125, § 2º, sufragando a tese de que a Justiça Estadual

está sujeita a limites que a CF não estabeleceu.

Por isso, mais acertada a

adoção de providência vislumbrada pelo ilustre Min. Carlos Velloso, conhecendo

da ação direta em tais casos, mas submetendo o resultado da decisão ao reexame

necessário da Corte Suprema, a fim de preservar a autoridade daquela alta corte

de Justiça como guardiã da constituição Federal, o que poderia ser colocado em

risco, se dependesse apenas de recurso voluntário das partes. Esse posicionamento

foi acolhido na Reclamação n. 383-SP (No mesmo

sentido, a Reclamação n. 452-2-RJ, Rel. Min. Néri da Silveira, DJU de 22-10-1993, p. 22.252; Reclamação

n. 360-SP, Rel. Mi. Marco Aurélio, DJ,

DE 20.9.1995, p. 30. Em face da posição firmada pelo STF, o E. TJESP alterou seu entendimento inicial

conforme se verifica da Adin n. 11.881-0, Rel. Des. Torres de Carvalho;

Adin n. 11.882-0, Rel. Des. Sabino Neto e Adin n. 45.352-0, Rel. Des. Fortes

Barbosa.), de que foi relator o E. Min. Moreira Alves, julgada em 11-6-92, cuja

ementa diz o seguinte:

“EMENTA: Reclamação com fundamento na

preservação da competência do Supremo Tribunal Federal. Ação direta de

inconstitucionalidade proposta perante Tribunal de Justiça na qual se impugna

Lei municipal sob a alegação de ofensa a dispositivos constitucionais federais

de observância obrigatória pelos Estados. Eficácia jurídica desses dispositivos

constitucionais estaduais, Jurisdição constitucional dos Estados-membros.

Admissão da propositura da

ação direta de inconstitucionalidade perante o Tribunal de Justiça local, com

possibilidade de recurso extraordinário se a interpretação da norma

constitucional estadual, que reproduz a norma constitucional federal de observância

obrigatória pelos Estados, contrariar o sentido e o alcance desta.

Reclamação

conhecida, mas julgada improcedente (Trata-se

de reclamação representada pela Municipalidade contra decisão do E. Tribunal de

Justiça do estado de São Paulo, que concedeu liminar em Adin proposta pelo Sr.

Procurador-Geral da Justiça, objetivando a declaração de constitucionalidade do

IPTU progressivo, em face da Constituição Estadual. Essa ação foi julgada

improcedente, por maioria de votos, pendendo de julgamento o recurso

extraordinário interposto pela Procuradoria-Geral da Justiça. Essa Adin

estadual foi julgada procedente em grau de recurso extraordinário, considerando

inconstitucional a progressividade de alíquotas do IPTU (RE n. 199.281-6, Rel.

Min. Moreira Alves, DJ DE 12-3-99).” DJ 21-593, p.09.765).

Por fim, cumpre lembrar que

essa ação de natureza coletiva, se exercitada com mais intensidade por quem de

direito, principalmente por pessoas ou órgãos que não sofrem qualquer tipo de

restrição (Art. 103, VI e VII, da CF), inclusive, quanto à pertinência

temática, dispensaria o contribuinte de, per si, movimentar com tanta frequência

a máquina judiciária – tarefa cada vez mais árdua, estafante e dispendiosa –

para livrar-se de um tributo, que sabe ser indevido.

É preciso conscientizar a

sociedade quanto a utilidade e necessidade dessa ação direta de inconstitucionalidade,

que vem de encontro ao princípio de acesso à justiça, à medida que desafoga o

Judiciário, com economia de recursos materiais e pessoais e, sobretudo por

exercer um salutar papel profilático ao inibir a proliferação de lei obscuras,

insidiosas e inconstitucionais rompendo, de vez, com o círculo vicioso em que

vivemos. O ideal seria o estancamento, no nascedouro, de projetos de leis ou de

Emendas inconstitucionais, (Tramitação de projetos, com ofensa às normas

processuais previstas na Carta Magna, podem e devem ser fulminadas pelo STF,

que é o guardião da Constituição o que abarca a proteção das normas, materiais

e instrumentais.), ao invés de aguardar o surgimento do dano em potencial aos

direitos do cidadão, o que acontece sempre que esses instrumentos normativos

ingressam na ordem jurídica.

AÇÃO DECLARATÓRIA DE

CONSTITUCIONALIDADE

A ação declaratória de

constitucionalidade de lei ou ato normativo federal, introduzida pela Emenda

Constitucional n. 3, de 17-3-1993, foi sendo alterada por sucessivas emendas,

sendo que a última delas, a de n. 45, de 8-12-2004, mediante alteração do art.

103 da CF, conferiu a titularidade para propositura dessa ação às mesmas

pessoas e órgãos competentes para propor a ação direta de

inconstitucionalidade.

Essa ação declaratória que

fere o princípio da presunção de constitucionalidade das leis, desenvolve-se no

plano abstrato, sem o contraditório, e a decisão de mérito nela proferida

produz eficácia contra todos e efeito vinculante, relativamente aos demais

órgãos do Poder Judiciário e à administração pública direta e indireta, nas

esferas federal, estadual e municipal.

Daí porque entendemos que

essa decisão declaratória de constitucionalidade tem natureza legislativa e não

jurisdicional. Toda lei deve comportar, em princípio, a possibilidade de vir a

ser retirada do mundo jurídico positivo por inconstitucionalidade, proclamada

através do controle difuso ou do controle concentrado. A decisão do STF,

declarando em abstrato a constitucionalidade de determinada lei, acaba por

suprimir a atividade jurisdicional das instâncias ordinárias, perenizando essa

lei de duvidosa constitucionalidade. Como toda lei nasce com presunção de

constitucionalidade, esse tipo de “ação” só é proposta diante de dúvidas que

seus titulares (art. 103, §4º, da CF.) querem, desde logo, afastar como

aconteceu com a Lei Complementar n. 70/93, que instituiu a COFINS.

Por implicar supressão do

princípio de acesso ao Judiciário e, por conseguinte afrontar a cláusula

pétrea, entendemos que é inconstitucional a Emenda n. 3/93, na parte que

instituiu essa inoportuna e esquisita ação declaratória de constitucionalidade,

uma versão piorada da antiga avocatória. (A avocatória, ao menos preservava o

princípio do contraditório limitando-se apenas à mudança de foro para

prosseguimento da discussão.)

O processo e julgamento

dessa ação declaratória de constitucionalidade foram regulados pela Lei n.

9.868/99, comentado no item anterior.

O art. 13 difere a

legitimidade para propor a ação a pessoas ou órgãos referidos no § 4º do art.

103 da CF. (Esse parágrafo foi revogado pela EC n. 45/2004, que alterou a

relação do caput do art. 103 da CF,

nominando as pessoas competentes para propor a ação declaratória de

constitucionalidade.). O art. 14 enumera os requisitos da inicial, entre os

quais a existência de controvérsia judicial relevante (O STF já vinha exigindo

esse requisito, como ocorreu no caso da ação proposta objetivando a

constitucionalidade da cobrança de contribuição social dos aposentados e

pensionistas. Contudo, não deixa de ser uma forma de restringir o uso dessa

ação, que não reúne os elementos insuficientes para caracterização de uma ação

em sentido jurídico-processual.) sobre a aplicação da disposição objeto da

ação, sob pena de indeferimento pelo relator (Da decisão do relator cabe

agravo.) (art. 15). Ela não comporta desistência e nem seu processo respectivo

admite intervenção de terceiros (art. 16 e 18). Os art. 19 e 20 e seus

parágrafos regulam a tramitação do processo nos mesmos moldes daquela prevista

para a ação direta de inconstitucionalidade. A concessão de medida cautelar, (A

Constituição Federal (art. 102, § 2º) não prevê medida cautelar nesse tipo de

ação e muito menos efeito vinculante). Todavia, já decidiu o STF, por maioria

de votos, que é cabível a concessão de medida liminar com efeito vinculante em

sede de ação declaratória de constitucionalidade, fundada no poder geral de

cautela, inerente à atividade jurisdicional (ADC n. 8-DF, Rel. Min. Celso de

Mello, DJ de 22-10-1999. No mesmo

sentido, por maioria de votos, a decisão liminar proferida na ADC-DF, n. 9/01,

rel. Min. Néri da Silveira), obedece aos mesmos parâmetros da ação direta,

assim como a decisão sobre a constitucionalidade (arts.21,22 e 23).

Proclamada a

constitucionalidade, julgar-se-á procedente a ação e improcedente eventual ação

direta de inconstitucionalidade (art. 24), sendo irrecorrível a (art. 27). A declaração

de constitucionalidade tem eficácia erga

omnes e efeito vinculante em relação aos órgãos do Poder Judiciário e à

Administração Pública federal, estadual e municipal. (A Constituição Federal

(art. 102, § 2º) prescreve a vinculação dos efeitos relativamente aos órgãos do

Poder Judiciário e ao Poder Executivo, que, implicitamente abrange a

Administração pública das entidades componentes da Federação Brasileira, o que

inclui a administração Pública distrital.).

MEDIDA CAUTELAR FISCAL

Figurando a Fazenda Pública

no polo ativo, temos dois procedimentos judiciais: a ação de depósito e a

medida cautelar fiscal, adiante examinada.

Essa medida cautelar fiscal

é regida pela Lei n. 8.397, de 6-1-1992, parcialmente alterada pela Lei n.

9.532, de 10-12-97. Trata-se de mais um instrumento de opressão dos

contribuintes com o fito de conferir maior eficácia à legislação tributária,

caracterizada pela saturação do nível de imposição.

Ela pode ser instaurada

antes ou durante a execução fiscal. Se a execução estiver no Tribunal, ela será

requerida ao relator. Em alguns casos, independe de prévia constituição do

crédito tributário (quando o contribuinte notificado a recolher tributo põe ou

tenta pôr seus bens em nome de terceiros e quando aliena, onera ou transfere os

bens arrolados, (o arrolamento de bens, que é uma medida típica de proteção dos

direitos de caráter patrimonial privado (arts. 855 ss. do CPC), foi

transplantado para o campo do Direito Tributário pelo art. 59 da MP n.

1.602/97, convolado no art. 64 da Lei 9.532/97. Esse dispositivo impõe à

autoridade fiscal competente o dever de proceder ao arrolamento de bens e

direitos do sujeito passivo, sempre que o débito tributário for superior a 30%

de seu capital conhecido, assim entendido o valor constante da última

declaração de rendimentos, se inexistentes noutros elementos indicativos. Entretanto,

a arrolamento só se aplica para casos de créditos tributários superiores a

R$2.000.000,00 (dois milhões de reais) de conformidade com o § 7º, do art. 64

na redação dada pelo Decreto n 7.573, de 29-9-2001, por força da delegação

contida no § 10. Notificado do ato do arrolamento, o proprietário dos bens e

direitos arrolados só poderá alienar, transferir ou onerá-los mediante prévia

comunicação ao fisco, sob pena de requerimento de medida cautelar fiscal. Não se

confunde com o arrolamento voluntário do contribuinte para o efeito de

seguimento do recurso administrativo interposto, nos termos do art. 33 do

Decreto n. 70.235/72, na redação dada pelo art. 32 da MP n. 1.973.63/2000.),

sem prévia comunicação ao fisco). Nos demais casos do art. 2º (insolvência,

contração de dívidas comprometendo a liquidez do patrimônio, ausentar-se com o

fito de elidir o adimplemento da obrigação, débitos inscritos em montante que

supere 30% do patrimônio etc.), é exigida a prévia constituição do crédito

tributário.

Concedida a liminar, os bens

do requerido ficam indisponíveis até o limite da satisfação da obrigação. Diz o

art. 7º que o juiz concederá liminarmente a medida, dispensada a justificação

prévia da Fazenda. Do despacho concessivo cabe agravo de instrumento. No caso

de pessoa jurídica, a indisponibilidade recairá somente sobre os bens do ativo

permanente, com possibilidade de ser estendida aos bens do acionista

controlador e aos administradores em geral. A concessão da medida é comunicada

aos órgãos competentes (Banco Central, CVM, Registro de Imóveis etc). Essa

comunicação tem o nítido propósito de embaraçar contribuinte, buscando acelerar

o cumprimento da obrigação tributária que nem sempre é indiscutível.

O requerido é citado para

contestar em 15 dias a partir da juntada do mandado ou da execução da medida

cautelar, quando concedida liminarmente. Quando preparatória a medida, a

fazenda deverá ajuizar a execução fiscal em 60 dias, sob pena de cessação de

sua eficácia. Os autos da cautelar serão apensados aos da execução fiscal.

A medida pode ser

substituída, a qualquer tempo, pela prestação de garantia correspondente ao

valor da pretensão fazendária, bem como revogada ou modificada.

A decisão proferida em

medida cautelar não faz coisa julgada em relação à execução fiscal. Da sentença

concessiva caberá apelação, sem efeito suspensivo, salvo se for oferecida a

garantia pelo devedor.

DIREITO FINANCEIRO E

TRIBUTÁRIO 18 ed.

HARADA, Kiyshi, pp.

685/692 ATLAS –